¿Cómo actuar ante una deuda tributaria?

Tabla de contenidos

Existen muchas dudas sobre las consecuencias que puede tener no pagar tus impuestos o que alternativas tenemos si llegado el momento del pago, no disponemos de liquidez suficiente. Con este artículo queremos entrar en detalle en todo lo relacionado con la deuda tributaria, quien tiene la obligación de realizar el pago, etc.

Cuestiones de fondo

¿Quién es el obligado tributario?

Es la persona que tiene la obligación de pagar o cumplir una obligación formal. Según el artículo 35 de la Ley General Tributaria los principales obligados tributarios son:

- Los sujetos pasivos (contribuyentes y sustitutos del contribuyente).

- Los obligados a realizar pagos fraccionados.

- Los retenedores.

- Los obligados a practicar ingresos a cuenta.

- Los obligados a repercutir.

- Los obligados a soportar la repercusión.

- Los obligados a soportar la retención.

- Los obligados a soportar los ingresos a cuenta.

- Los sucesores.

- Los beneficiarios en supuestos de exención, devolución o bonificaciones tributarias, cuando no tengan la condición de sujetos pasivos.

¿Quién es el sujeto pasivo?

Es el obligado tributario que realiza el hecho imponible y se denomina contribuyente. También, puede ser el obligado tributario sin haber realizado el hecho imponible y por imposición legal. En este último caso, se denomina sustituto del contribuyente.

Deuda Tributaria

La deuda tributaria es la deuda compuesta por:- La cuota a pagar según la liquidación correspondiente.

- Los Intereses de demora.

- Recargos por declaración extemporánea sin requerimiento previo por parte de la Administración.

Si la declaración nos la requiere la Administración, además de los siguientes recargos, conllevará la sanción correspondiente.

-

- 5% Si la declaración se presenta en los 3 primeros meses desde la finalización del plazo ordinario.

- 10% Si la prestación se realiza dentro de los 6 meses siguientes a la finalización del plazo.

- 15% Si la prestación se realiza dentro de los 12 meses siguientes a la finalización del plazo.

- 20% Si la presentación se realiza después de los 12 meses y además, llevará intereses de demora.

Los recargos anteriores podrán reducirse en un 25% siempre que se abone la liquidación extemporánea o se solicite aplazamiento y además, se abone el recargo correspondiente en el plazo establecido. En el caso de aplazamiento, que se cumplan los plazos de pago. La reducción se aplica automáticamente sin ningún tipo de solicitud.

Si finalmente no se cumplen los requisitos y nos hemos beneficiado de la reducción, la Administración nos exigirá el abono de dicha reducción.

- Recargos del periodo ejecutivo. Existen dos tipos, incompatibles entre sí.

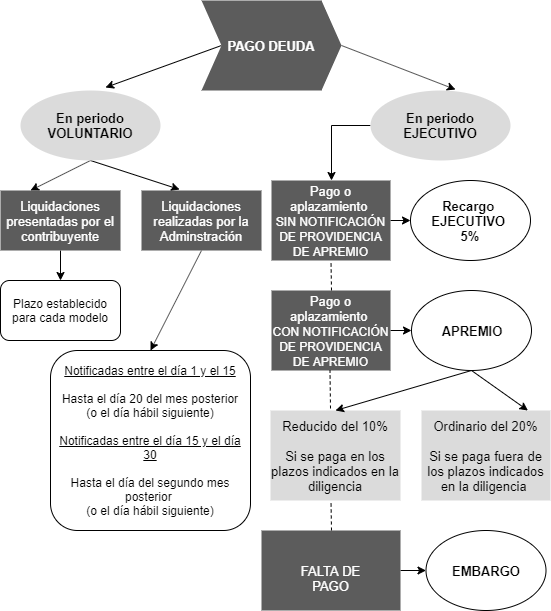

- Recargo ejecutivo 5%: Si finalizado el plazo de pago voluntario y sin que la Administración haya iniciado el procedimiento de apremio, se aplicará un recargo del 5% de la deuda pendiente.

- Recargos de apremio. Este tipo de recargo será exigido por parte de la Administración si nos requieren la presentación o pago antes de que el contribuyente lo haga de forma voluntaria.

Existen dos tipos de recargo de apremio:

-

-

- Apremio reducido 10%. Se aplica cuando se abona la totalidad de la deuda más el recargo de apremio reducido en el plazo establecido en la notificación recibida.

- Apremio ordinario 20%. Se aplica cuando NO se abona la totalidad de la deuda más el recargo de apremio reducido en el plazo establecido en la notificación recibida.

-

- Otros recargos exigibles legalmente a favor del Tesoro o de otros entes públicos.

Procedimiento sancionador

Un procedimiento sancionador tiene varias fases, que repercutirán en el importe final de la sanción.- Iniciación del expediente sancionador. La Administración notifica al interesado que se ha iniciado un expediente sancionador concediendo un plazo de 15 días para efectuar alegaciones o notificar la conformidad de la sanción. Si no se contesta a la notificación, se considera que el interesado está conforme con la sanción correspondiente.

- Resolución. La Administración notifica la resolución de la sanción donde se recogerán de forma motivada los hechos, su calificación jurídica, la infracción y la sanción. En caso de no estar conforme, se podría presentar recurso de reposición y reclamación económica-administrativa.

- 30% de reducción por conformidad de la sanción y no presentar recurso.

- 25% de reducción por pagar en plazo voluntario o por solicitar aplazamiento dentro del plazo.

Alternativas ante una deuda tributaria

Llegado el vencimiento de la deuda tributaria, no disponemos de la liquidez suficiente para hacer frente al pago. ¿Qué opciones tenemos?- No presentar la declaración o autoliquidación.

- Presentar la declaración pero NO hacer el pago de la cuota tributaria en su vencimiento.

- Presentar la declaración, pagar una parte de la cuota tributaria y reconocer la deuda no pagada.

- Pagar la deuda después de su vencimiento y ANTES de que la Agencia Tributaria lo exija.

- Solicitar un aplazamiento o fraccionamiento de la cuota tributaria.

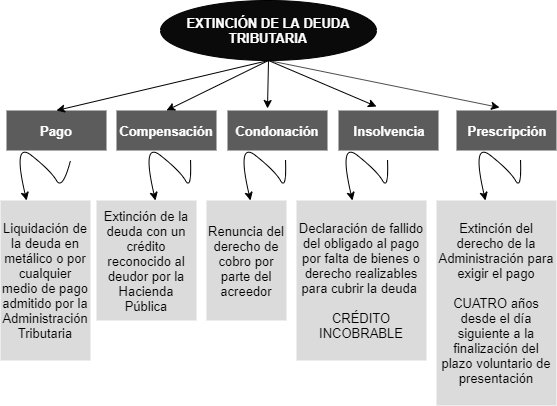

Extinción de la deuda tributaria

Existen varias formas de extinguir una deuda tributaria:- Pago. Pagar la liquidación de la deuda en metálico.

- Compensación. Una forma de cancelar una deuda tributaria es la compensación con un saldo a favor del contribuyente. Si por ejemplo, nos sale a pagar la autoliquidación de IVA y a la vez, tenemos la devolución pendiente del último Impuesto de Sociedades presentado, la deuda se podría compensar. En el punto nº 7, podremos ver como compensar una deuda.

- Condonación. La renuncia a una parte de la deuda por parte del acreedor.

- Insolvencia. El obligado al pago es insolvente por falta de bienes o derechos para hacer frente a la deuda.

- Prescripción. La administración no tiene derecho a exigir la deuda después de 4 años desde el día siguiente a la finalización del plazo voluntario de la presentación.

Periodo voluntario y periodo ejecutivo

- Periodo voluntario:

- El periodo establecido en cada autoliquidación.

- Deudas notificadas por la Administración Tributaria dentro de los 15 primero días de un mes, ha de pagarse hasta el día 20 del mes siguiente.

- Deudas notificadas por la Administración Tributaria en la segunda quincena del mes, ha de pagarse hasta el día 5 del segundo mes siguiente.

- Periodo ejecutivo. Procedimientos de apremio, recargo (ejecutivo, de apremio reducido y apremio ordinario)

Compensación de una deuda tributaria

- Compensación de oficio.

- Compensación a instancias del obligado al pago.

- La cuenta corriente tributaria.

- La compensación entre cónyuges en el IRPF.

Lidia Díaz Segura

Directora Área Contable. Máster en Asesoría Contable por el CEF y consultor contable con más de 15 años de experiencia asesorando a autónomos y pymes.

- Publicado el 6 de marzo de 2020

- Temas: Fiscal

- Etiquetas: Deuda, Deuda Tributaria, impuestos, Obligado Tributario, Pago de impuestos, Procedimiento Sancionador, Sujeto Pasivo